Реальный долг США в 18 раз больше, чем все думали

Реальный долг США в 18 раз больше, чем все думали. Что теперь будет……. Известная американская финансовая компания AllianceBernstein провела исследование,

Известная американская финансовая компания AllianceBernstein провела исследование, которое раскрыло истинные размеры американского государственного долга, и результаты этого исследования шокировали профильные СМИ. Американский финансовый телеканал CNBC выпустил по этому поводу специальный материал под заголовком «Реальный уровень долга США может составить 2000% (от размера американской. — Прим. ред.) экономики, говорится в отчете с Уолл-стрит «.

Оценка AllianceBernstein привлекает к себе внимание не только за счет цифр, которые американские СМИ назвали «шокирующими», но и за счет того, что этот «долговой диагноз» поставлен очень известной финансовой структурой.

AllianceBernstein основал известный экономист и миллиардер Залман Хаим Бернштейн, и она сейчас управляет активами на 586 миллиардов долларов, что придает ее прогнозам серьезный дополнительный вес.

Более того: после внимательного прочтения расчетов и рекомендаций американских финансистов создается впечатление, что публикация этого исследования является элементом подготовки общественного сознания к тому, что «Боливар не выдержит двоих», — и что во имя спасения американской экономики потребуется как следует урезать программы социальной поддержки и другие элементы «общества благосостояния».

Ирония судьбы: сам Залман Хаим Бернштейн несколько лет жизни потратил на то, чтобы способствовать воплощению в жизнь «Плана Маршалла» — схемы американских инвестиций в страны Западной Европы с целью развития западноевропейских экономик и усиления американского влияния в Европе в контексте конкуренции с СССР.

Но это было в прошлом, а сегодня фирма, основанная одним из участников «Плана Маршалла», активно намекает на то, что для спасения американской экономики от долговой гангрены потребуется скальпель или даже бензопила, причем резать надо не задолженность перед держателями американских облигаций, а американские социальные гарантии.

Журналисты CNBC объясняют, как AllianceBernstein подсчитал реальный госдолг США и почему это важно:

«AllianceBernstein разработал методику подсчета (и получил. — Прим. ред.) результат — 1832 процента (от ВВП. — Прим. ред.), если быть точным, — включив не только традиционные уровни государственного долга, такие как облигации, но также финансовый долг во всем его многообразии, а также будущие обязательства по так называемым (социальным) программам выплат, таким как «Социальное обеспечение», Medicare (медицинское обеспечение. — Прим. ред.) и государственные пенсии.

После того как все это собирается вместе, вырисовывается пугающая картина, но эта картина требует нюансов для понимания.

Очень важно осознавать, что не все долговые обязательства «высечены в камне», и важно знать, где находится пространство для свободы маневра, особенно в государственных программах, которые могут быть изменены либо законодательством, либо бухгалтерским учетом».

Обычно, когда речь заходит об уровне госдолга США, приводится цифра в 22,5 триллиона долларов, что эквивалентно примерно 106 процентам ВВП.

Сторонники мнения, что в США с госдолгом все в порядке и никакой кризис не грозит, идут еще дальше и подчеркивают, что из этой суммы надо бы вычесть те долговые обязательства, которые американский Минфин имеет перед другими государственными агентствами и фондами, и тогда можно говорить о долге всего лишь в 16,7 триллиона долларов, или 78 процентах ВВП США.

Проблема в том, что такой взгляд исходит из странного предположения, что обязательства американского казначейства перед государственными структурами, которые оплачивают пенсии или лекарства или выплачивают различные пособия, — выполнять не надо, и те государственные облигации, которые находятся на балансе этих структур и благодаря которым они финансируются, можно просто «списать» росчерком пера без каких-либо последствий.

Главный экономист AllianceBernstein Филипп Карлссон-Шлезак не делает таких допусков и учитывает при расчете общего долга США вообще все обязательства США как государства, независимо от их формы, и потому картина получается намного более страшной — получается, что общий государственный долг (во всех формах) зашкаливает за 388 триллионов долларов.

Впрочем, автор исследования сразу же спешит успокоить читателей. «Хотя картина ужасна, такие цифры не доказывают, что мы обречены или что долговой кризис неизбежен», — пишет Филипп Карлссон-Шлезак.

И сразу же предлагает мощное решение: «Дефолт по казначейским облигациям США был бы катастрофическим для мировой экономики — в то время как изменения в (социальной. — Прим. ред.) политике (хотя и болезненные для тех, чьи будущие выплаты уменьшены) едва бы были зафиксированы на экономическом горизонте».

Получается, что для того чтобы спасти инвесторов в американские долговые обязательства, предлагается пожертвовать американскими гражданами, их пособиями и пенсиями, что позволит соблюсти формальные приличия и не подрывать доверия инвестиционного сообщества к американским государственным облигациям.

Нельзя не заметить, что с практической точки зрения этом предложении содержится одно рациональное и одно нерациональное соображение.

Рациональность заключается в том, что дефолт по американским облигациям действительно был бы катастрофой для американских и даже мировых финансовых рынков, не говоря уже о том, что в этом сценарии валютные резервы многих центральных банков, значительная часть из которых инвестирована в американские государственные облигации (они же трежериз), за одну ночь превратятся в пыль.

Логично, что представители финансового сектора американской, да и мировой экономики будут всячески сопротивляться такому сценарию.

Кстати, даже в случае если Вашингтон выберет именно дефолт, Россия окажется в числе немногих стран, которые не получат при этом прямого финансового ущерба, — ибо российский портфель трежериз был продан заранее из-за санкционных рисков, что, впрочем, не освободит нас от косвенных последствий гипотетического американского дефолта, от которого пострадает вся мировая финансовая система.

А вот нерациональная часть предложения AllianceBernstein заключается в имплицитной уверенности в том, что лишение финансирования социальных программ не приведет к тяжелейшим политическим и экономическим последствиям.

Ни один американский политик, независимо от партийной и идеологической принадлежности, на такое самоубийственное решение не согласится.

Возникает вопрос: а что тогда делать с этими сотнями триллионов долларов долгов? Ответ можно найти в заявлениях президента Дональда Трампа, который еще до победы на выборах говорил о том, что американская экономика — это один большой «финансовый пузырь» , который постоянно требует ослабления курса доллара .

Если сильно обесценить (девальвировать) доллар, то с долгами можно будет расплатиться очень легко, что не спасет мировую финансовую систему от кризиса, а американскую экономику от глубокой депрессии, но зато можно будет делать вид, что «дядя Сэм» всегда выполняет свои социальные обязательства и честно платит по своим долгам.

Судя по тому как активно Китай и Россия одновременно закупаются золотом, в мире есть достаточно желающих застраховаться от последствий применения именно этого способа решить американскую долговую проблему .

Иван Данилов

Последние новости

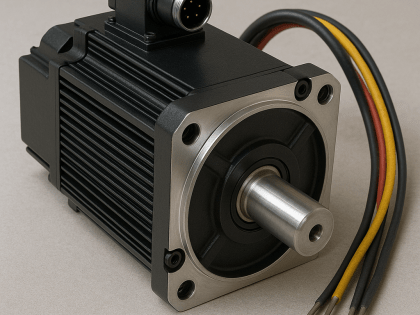

Чем отличается ремонт серводвигателя от обычного электродвигателя?

Не просто мотор: сравниваем тонкости ремонта серво- и стандартных двигателей

Денис Голобородько рассказал, как в Алтайском крае готовятся к реализации нового закона о местном самоуправлении

Вопросы организации местного самоуправления (МСУ) оказались в центре дискуссий в Госдуме и регионах.

В Шелаболихе провели телемост между Россией и Беларусью

В Шелаболихе провели международный телемост «Беларусь и Россия: два государства – одна судьба», приуроченный ко Дню единения народов России и Беларуси и 80-летию Победы в Великой Отечественной войне.

Потребительский кредит без боли: как не стать жертвой долговой ямы

Как взять кредит с умом и не пожалеть об этом спустя пару месяцев